El Tesoro canceló USD 4.200 millones correspondientes a Bonares y Globales. La presión sobre las reservas del BCRA se vio atenuada al quedar parte de esas divisas reinvertidas en el mercado

Durante la última semana se produjeron importantes novedades en el escenario financiero:

El oro batía récords anoche y en Argentina recomiendan invertir en pesos a tasa fija, que superarán la inflación

El pago de vencimientos y capital de Bonares y Globales el viernes 9 por USD 4.200 millones impactó en las reservas, pero la reinversión de parte de esas divisas acotó la presión en el mercado de cambios.

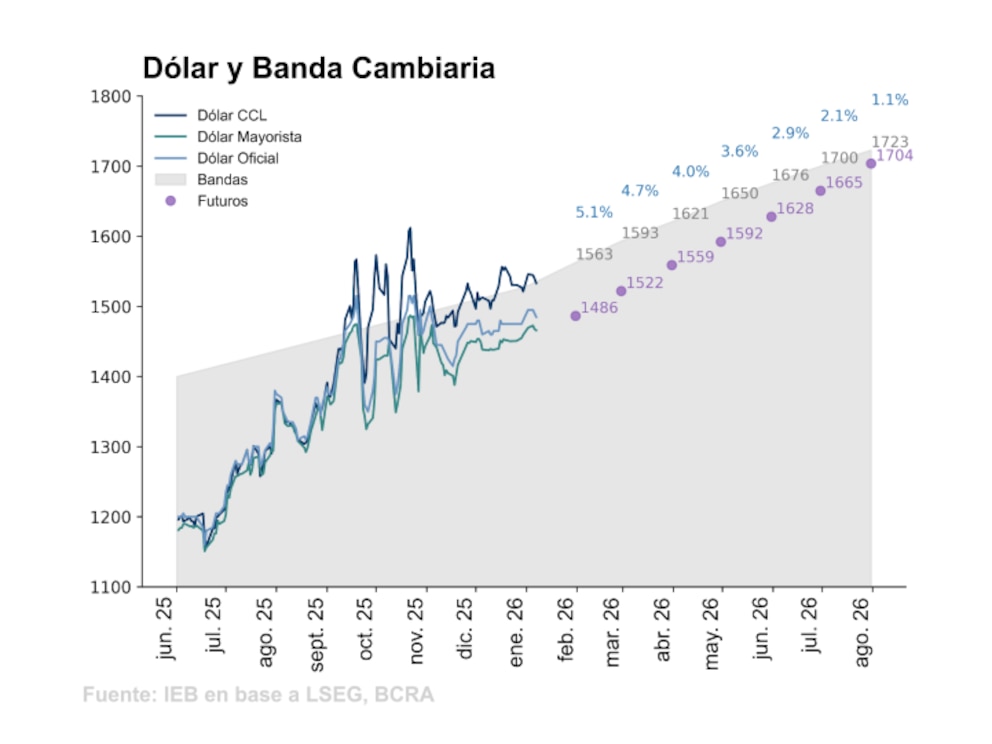

Tras la suba inicial que tuvo el dólar el 2 de enero, con el inicio de la implementación de nuevas bandas cambiarias sujetas a la inflación pasada, en las siguientes sesiones operativas la divisa descontó casi todo el ascenso e, incluso, se observó un apreciable volumen de negocios en torno a los USD 500 millones diarios que contribuyó a disipar la volatilidad.

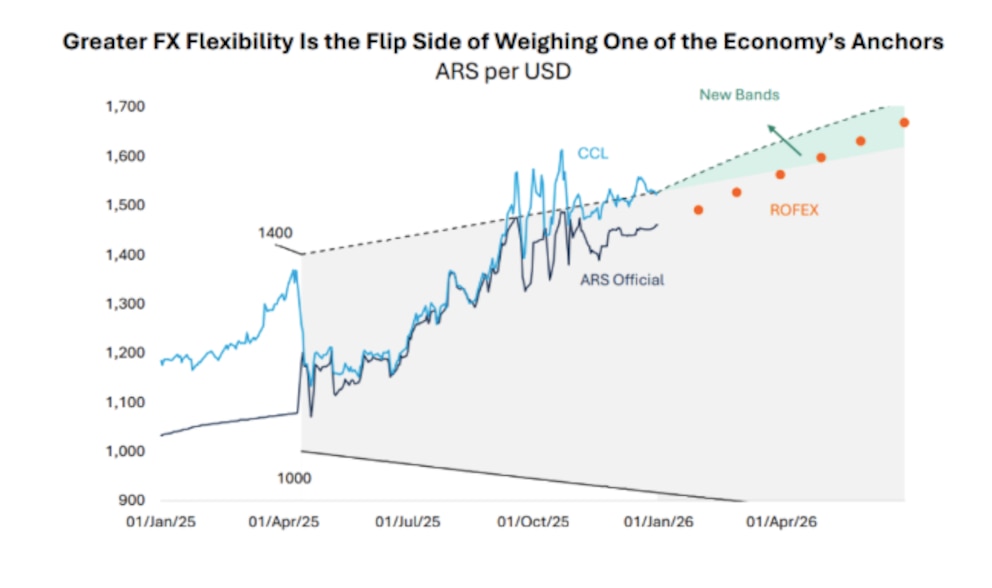

El régimen de bandas cambiarias vigente está diseñado para evitar un atraso cambiario, dado que el dólar mayorista podría avanzar al ritmo de la inflación sin desafiar el techo de las mismas.

Sin embargo, una brecha inferior al 5% deja poco margen para que el Banco Central absorba divisas -que ahora no está obligado a esterilizar con títulos de deuda para regular la liquidez del sistema financiero- de forma intensiva como en 2024.

Nuevas bandas cambiarias y dólar futuro

El escenario planteado prevé una cotización del dólar que va a subir conforme a la inflación de dos meses antes -y podría hacerlo a una tasa inferior con la liquidación de la cosecha gruesa desde abril-.

El margen para que el Banco Central continúe con compras de contado es acotado, ya que la entidad fijó un límite tentativo del 5% del monto que opera el Mercado Libre de Cambios.

El margen para que el Banco Central continúe con compras de contado es acotado, ya que la entidad fijó un límite tentativo del 5% del monto que opera el Mercado Libre de Cambios

Además, la brecha se mantiene reducida porque las empresas empezarán a girar dividendos correspondientes a 2025 con acceso al dólar oficial. Un ejemplo de esto fue que el "contado con liquidación" operó prácticamente al nivel de la banda superior del régimen.

Proyecciones y expectativas

Los contratos de dólar futuro en la plataforma A3 Mercados marcaron para diciembre de 2026 un dólar de $1.895, esto es una suba de 30% para todo el año, a partir de un dólar mayorista que terminó 2025 en 1.455 pesos.

Asimismo, el Banco Central difundió la última semana un nuevo Relevamiento de Expectativas de Mercado (REM), elaborado a fines de diciembre, que mostró una proyección de tipo de cambio oficial en $1.484 para fines de enero, lo que implicaría una suba mensual del 2,5%, en línea con el ajuste previsto para el techo de la banda cambiaria por la inflación de noviembre.

"En cuanto a las proyecciones de tipo de cambio (dólar/peso), se trata de las primeras estimaciones que incorporan el nuevo ajuste de bandas y todas se ubican por debajo del límite superior de la banda. Para enero, el relevamiento proyecta un tipo de cambio de 1.484 pesos?, destacó Max Capital.

"A partir de allí, las expectativas del sector privado apuntan a una desaceleración en la dinámica del dólar, con incrementos por debajo de la inflación entre mayo y junio. Para el primer semestre del año, los analistas estiman un avance acumulado del 10,9%, que llevaría la cotización a $1.605?, explicó Ignacio Morales, analista de Wise Capital.

"En materia de pronósticos los datos del REM estiman un alza en el nivel del IPC (enero 2% versus 1,9% previo) congruente con la nueva medición de la inflación donde se espera que la metodología implementada -otorgando mayor porción a servicios- muestre un incremento de nivel", añadió Morales.

En 2026, el movimiento del dólar seguirá "encorsetado" por la presión de distintas fuerzas: las compras oficiales, el nivel de desinflación -que a su vez determina la evolución de las bandas cambiarias- y la defensa de un tipo de cambio real sustentable y competitivo.

En la última semana el Banco Central adquirió unos USD 218 millones en el mercado de cambios, iniciativa que se dio después de nueve meses del régimen de bandas, aunque a la par se detectaron ventas de contado a manos del Tesoro, venta de bonos dollar linked del BCRA y también de contratos en el mercado de futuros.

"Durante los últimos días, las autoridades comenzaron a implementar el nuevo marco monetario, centrado en la introducción de bandas cambiarias y un programa formal de acumulación de divisas. No obstante, los acontecimientos en torno al cambio de año sugieren que la estabilidad cambiaria y monetaria sigue siendo la prioridad central de las autoridades. En conjunto, la combinación de estas medidas sigue apuntando a una postura de política menos enfocada en el nivel del tipo de cambio y más orientada a contener la volatilidad cambiaria", evaluó el Equipo de Research de Adcap Grupo Financiero.

"Hacia adelante, nos enfocamos en analizar los drivers que pueden llevar a una mayor compresión de la curva soberana, identificando principalmente dos: el acceso a los mercados internacionales y una nueva mejora en la calificación crediticia", definieron los expertos de Puente.

Juan Manuel Franco, economista Jefe del Grupo SBS, puntualizó que "hacia los próximos meses, el foco del mercado pasará al ritmo de compras del BCRA y a la acumulación de reservas netas, con los inversores evaluando si el ritmo podrá permitir una baja mayor del índice de riesgo país que permita pensar en que próximos pagos de amortizaciones de capital en dólares puedan hacerse mediante renovación de deuda".

"Para acotar el déficit de cuenta corriente y reducir la dependencia del financiamiento externo, el Gobierno necesitaría un salto significativo de productividad a mediano plazo", destacaron los analistas de PPI

"Si bien el apoyo de bancos y organismos multilaterales es importante para contar con herramientas que contribuyan al cronograma financiero, el anuncio del REPO no parece aportar de forma significativa algún shock de confianza que permita esperar una salida de la Argentina a los mercados internacionales para darle sostenibilidad a la deuda, dejando así cada vez con mayor énfasis el enfoque sobre el incremento de reservas por parte del BCRA", estimó Brian Torchia, gerente de Finanzas Corporativas de Pgk Consultores.

"La autoridad monetaria parecería estar buscando 'sobre-asegurar' que la acumulación de reservas no interfiera con el proceso de desinflación -vía emisión de dinero- ni desancle expectativas por una suba del tipo de cambio. En este contexto, la variable de ajuste es la tasa de interés", indicó un reporte de IEB.

"Los inversores evaluarán si una baja mayor del índice de riesgo país permitirá pensar en que próximos pagos de amortizaciones de capital en dólares puedan hacerse mediante renovación de deuda", dijo Juan Manuel Franco

"El aumento de la tasa de interés refleja un aumento en la escasez de pesos. Esto se explica porque las ventas de instrumentos dólar linked (BCRA) y operaciones spot (Tesoro) -factores que remueven pesos- fueron superiores a las compras de dólares realizadas por el BCRA -factor que inyecta pesos-", añadió un reporte de IEB.

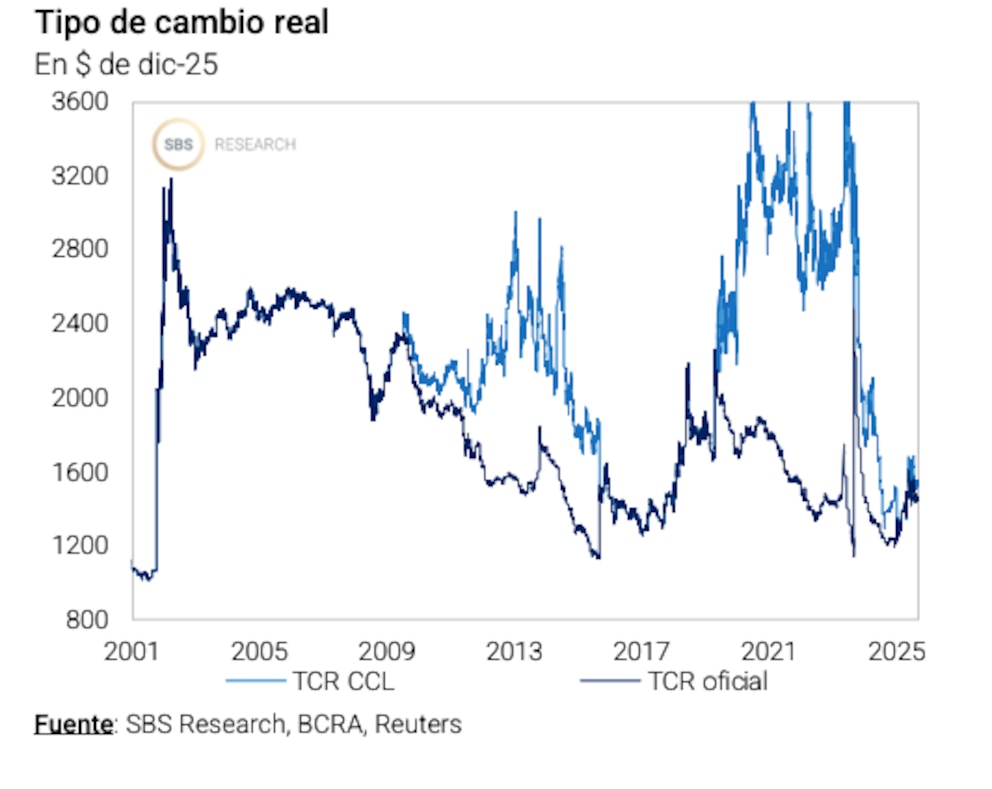

Un informe de Portfolio Personal Inversiones resaltó que "el tipo de cambio real (TCR) es el precio relativo entre los bienes y servicios transables y no transables, y, por lo tanto, está íntimamente ligado a la productividad relativa de la economía. Para acotar el déficit de cuenta corriente y reducir la dependencia del financiamiento externo, el Gobierno necesitaría un salto significativo de productividad a mediano plazo".

Proyección del techo de las bandas y dólar futuro. Fuente: IEB en base a LSEG y REM del BCRA.

"Inicialmente, se esperaba que la aprobación e implementación de las reformas estructurales permitieran mejorar la productividad y, con ello, sostener un TCR más bajo sin comprometer el frente externo. En la coyuntura, ese canal luce débil (al menos, en el corto plazo). La reforma laboral apuntaría principalmente a formalizar empleo más que a elevar la productividad laboral. Por su parte, la reforma tributaria está constreñida por la necesidad de preservar el superávit primario, lo que permite una redistribución, pero no una reducción en la carga", añadió Portfolio Personal.